Digital tax in India and equalisation levy and USTR

भारत में डिजिटल कर और समकारी लेवी तथा संयुक्त राज्य व्यापार प्रतिनिधि (USTR)

Contents

Digital tax in India

चर्चा में क्यों?

- अंतरराष्ट्रीय कराधान को लेकर चल रही बहुपक्षीय वार्ता के पूरा होने के लिए समय देते हुए अमेरिका ने भारत सहित छह देशों से होने वाले आयात पर 25% अतिरिक्त शुल्क को तत्काल ही निलंबित कर दिया।

- USTR द्वारा ‘धारा 301’ के तहत की गयी जाँच के निष्कर्ष के पश्चात ब्रिटेन, इटली, स्पेन, तुर्की, भारत और ऑस्ट्रिया से आने वाली वस्तुओं पर इस धमकी भरे शुल्क के लिए मंजूरी दी गयी थी।

कारण

- भारत सहित छह देशों द्वारा अमेरिकी ई-कॉमर्स कंपनियों पर डिजिटल सेवा कर लगाए जाने के परिणाम स्वरुप संयुक्त राज्य अमेरिका द्वारा, इन देशों से होने वाले $2 बिलियन से अधिक कीमत के आयात पर 25% अतिरिक्त शुल्क लगाने की घोषणा की गयी थी।

- धारा 301’ के तहत की गयी जाँच में पाया गया था, कि इन देशों द्वारा लगाए जाने वाले डिजिटल कर अमेरिकी कंपनियों के साथ भेदभाव करते हैं।

उद्देश्य

- इस प्रस्तावित टैरिफ का लक्ष्य अमेरिकी कंपनियों से एकत्र किए जाने वाले डिजिटल करों की मात्रा के बराबर कर हासिल करना था

डिजिटल टैक्स (Digital Tax)

- भारत, वर्ष 2016 में 6 प्रतिशत ‘समकारी लेवी’ (Equalisation Levy) लागू करने की शुरुआत करने वाले पहले देशों में से एक था, हालांकि यह लेवी केवल ऑनलाइन विज्ञापन सेवाओं तक ही सीमित थी।

- जहां ओईसीडी अर्थव्यवस्था के डिजिटलीकरण से कर चुनौतियों का समाधान करने के लिए एक समावेशी ढांचे पर आम सहमति विकसित करने की दिशा में काम कर रहा है, वहीं कई देशों ने डिजिटल अर्थव्यवस्था पर कर लगाने के लिए एकतरफा उपाय किए हैं।

- 2016 में, भारत ने ऑनलाइन विज्ञापन और संबंधित सेवाओं से गैर-निवासियों द्वारा अर्जित राजस्व पर एक समान लेवी की शुरुआत की।

- 2019 में, ‘महत्वपूर्ण आर्थिक उपस्थिति’ की अवधारणा को पेश करने के लिए भारतीय आयकर कानून में संशोधन किया गया था।

- हालांकि, वित्त अधिनियम 2020 को पारित करते हुए, भारत सरकार ने कर संधियों में प्रभावी उपायों की अनुपस्थिति का हवाला देते हुए इसके कार्यान्वयन को टाल दिया।

- सभी के लिए आश्चर्य की बात यह थी कि विदेशी ई-कॉमर्स ऑपरेटरों द्वारा भारत में वस्तुओं और सेवाओं की बिक्री पर एक समान लेवी की शुरुआत की गई थी, जो मूल केंद्रीय बजट 2020-21 प्रस्तावों का हिस्सा नहीं था।

- यह लेवी 1 अप्रैल 2020 से प्रभावी है और अपने वर्तमान स्वरूप में इसका व्यापक दायरा है।

डिजिटल टैक्स लागू करने का कारण

- ‘समकारी लेवी’(Equalisation levy) को, ‘भारत में कर-भुगतान करने वाले भारतीय व्यवसायों और भारत में व्यापार करने वाली, किंतु यहाँ कोई आयकर नहीं देने वाली विदेशी ई-कॉमर्स कंपनियों के मध्य समान अवसर देने के लिए लागू किया गया था।

दूसरे देशों में डिजिटल विक्रेताओं पर लगाये जाने वाले शुल्क

- फ्रांस में तीन प्रतिशत डिजिटल सेवा कर लगाया जाता है।

- आसियान क्षेत्र में, सिंगापुर, इंडोनेशिया और मलेशिया द्वारा डिजिटल सेवा कर लगाया जाता है |

- थाईलैंड ने विदेशी डिजिटल सेवा प्रदाताओं पर कर लगाने संबंधी योजनाओं की घोषणा की है।

गूगल टैक्स (Google Tax)

- डिजिटल सर्विस टैक्स को गूगल टैक्स (Google Tax) के नाम से भी जाना जाता है क्योंकि यह पहले केवल ऑनलाइन विज्ञापन सेवा तक ही सीमित था और Google, Facebook जैसी विदेशी टेक कंपनियां इसके दायरे में आती थीं।

- मार्च 2020 में सरकार ने इसके दायरे को बढ़ाते हुए विदेशी ई-कॉमर्स प्लेटफॉर्म (E-Commerce Companies) समेत कई डिजिटल सेवाओं को भी इसमें शामिल कर दिया।

GAFA tax

‘गाफा’ (GAFA TAX) नियम क्या है ?

- इस कानून को ‘गाफा’ (गूगल ,अमेजन, फेसबुक और एपल) नाम दिया गया है| इस नियम के अंतर्गत डिजिटल विज्ञापन, निजी डाटा की बिक्री आदि के लिए प्रौद्योगिकी कंपनियों पर तीन फीसद कर लगेगा।

- यह उन सभी कंपनियों पर लागू होगा, जो प्रत्येक वर्ष दुनियाभर में 84 करोड़ डॉलर (करीब 5,823 करोड़ रुपये) की कमाई करती हैं।

किन स्थितयों में इस टैक्स से छूट दी जाएगी?

- भारतीय इकाई के माध्यम से बिक्री करने वाली अपतटीय ई-कॉमर्स फर्मों को इस टैक्स का भुगतान नहीं करना होगा।

- अर्थात यदि विदेशी ई-कॉमर्स प्लेटफॉर्म पर बेची जाने वाली वस्तुओं और सेवाओं का स्वामित्व, किसी भारतीय निवासी या भारत में स्थित प्रतिष्ठान के पास है, तो इनके लिए 2 प्रतिशत ‘समकारी लेवी’ का भुगतान नहीं करना होगा।

समकारी लेवी 2.0 (Equalisation Levy):

वित्त अधिनियम 2016 द्वारा पेश किया गया समकारी लेवी(equalisation levy) कुछ ऑनलाइन विज्ञापन और संबंधित सेवाओं पर 6% लगाया गया था। वित्त अधिनियम 2020 ने वित्त अधिनियम 2016 में संशोधन किया, निम्नलिखित लेनदेन (ई-कॉमर्स आपूर्ति या सेवाओं) से ई-कॉमर्स ऑपरेटर द्वारा प्राप्त / प्राप्य प्रतिफल पर 2% पर एक नया समानीकरण लेवी पेश किया:

- ई-कॉमर्स ऑपरेटर के स्वामित्व वाली वस्तुओं की ऑनलाइन बिक्री; या

- ई-कॉमर्स द्वारा प्रदान की जाने वाली सेवाओं का ऑनलाइन प्रावधान; या

- ई-कॉमर्स ऑपरेटर द्वारा सुगम माल की ऑनलाइन बिक्री या सेवाओं का प्रावधान या दोनों; या

- उपर्युक्त गतिविधियों का कोई भी संयोजन

उपरोक्त लेनदेन पर ई-कॉमर्स ऑपरेटर द्वारा प्राप्त प्रतिफल पर लेवी लागू होती है:

- भारत में निवासी व्यक्ति

- अनिवासी, जहां:

- विज्ञापन की बिक्री, जो एक ऐसे ग्राहक को लक्षित करती है जो भारत में निवासी है, या एक ग्राहक जो भारत में स्थित एक आईपी पते के माध्यम से विज्ञापन का उपयोग करता है; तथा

- डेटा की बिक्री, भारत में रहने वाले व्यक्ति से या भारत में स्थित आईपी पते का उपयोग करने वाले व्यक्ति से एकत्र की गई

- वह व्यक्ति जो सामान या सेवाएं या दोनों खरीदता है, भारत में स्थित एक आईपी पते का उपयोग करता है।

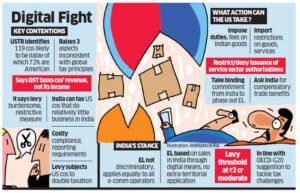

Digital fight

USTR द्वारा जताई गई प्रतिक्रियाएं

USTR द्वारा ‘यूएस ट्रेड एक्ट, 1974’ (US Trade Act, 1974) की धारा 301 के तहत एक जाँच की गई, गौरतलब है कि ‘यूएस ट्रेड एक्ट का यह प्रावधान USTR को किसी भी अन्य देश की ऐसी कार्रवाई पर उचित प्रतिक्रिया देने के लिये अधिकृत करता है जो भेदभावपूर्ण है और अमेरिकी वाणिज्य को नकारात्मक रूप से प्रभावित करती है।

USTR की रिपोर्ट के अनुसार डीएसटी के दो मामले भेदभावपूर्ण

- इस रिपोर्ट के अनुसार, DST गैर-डिजिटल सेवा प्रदाताओं द्वारा प्रदान की जा रही समान सेवाओं तक विस्तारित नहीं है।

- DST अमेरिकी व्यवसायों के खिलाफ भेदभावपूर्ण है क्योंकि विशेष रूप से भारत के घरेलू डिजिटल व्यवसायों को इसके दायरे से बाहर रखा गया है।

भारत का स्पष्टीकरण

- हालाँकि भारत ने स्पष्ट किया कि DST किसी भी तरह से एक व्यवसाय के परिचालन के आकार या राष्ट्रीयता के आधार पर भेदभाव नहीं करता है।

- हालाँकि यह प्रतीत होता है कि DST मुख्य रूप से अमेरिकी कंपनियों पर लागू है परंतु ऐसा इसलिये है क्योंकि भारतीय डिजिटल बाज़ार में अमेरिकी मूल की कंपनियों का ही प्रभुत्व रहा है।

- इसके अतिरिक्त भारत में स्थायी निवास वाली किसी भी कंपनी को इसके दायरे से बाहर इसलिये रखा गया है क्योंकि ऐसी कंपनियाँ पहले से ही भारत के स्थानीय कर कानूनों के अधीन हैं।

- अनिवासी डिजिटल सेवा प्रदाताओं द्वारा नियोजित व्यापार मॉडल, भारत में व्यवसाय की भौतिक रूप से मौजूदगी की जरूरत को खत्म कर देते हैं और यहां से अर्जित होने वाले लाभ पर आयकर देने से आसानी से बच सकते हैं। इसलिए, इस तरह का कराधान आवश्यक है।

- बदलती हुई अंतर्राष्ट्रीय आर्थिक व्यवस्था: भारत जैसे देश, जो डिजिटल कारपोरेशंस के लिए बड़े बाजार उपलब्ध कराते हैं, उन्हें उनके देश में अर्जित की जाने वाले आय पर कर लगाने का अधिकार होंना चाहिए।

अंतर्राष्ट्रीय आर्थिक व्यवस्था में बदलाव

- डिजिटल सेवा करों (DST) का प्रसार अंतर्राष्ट्रीय आर्थिक व्यवस्था में हो रहे बदलाव की ओर संकेत करता है।

- भारत जैसे देश जो डिजिटल निगमों के लिये एक बड़ा बाज़ार प्रदान करते हैं, इन निगमों की आय पर कर लागू करने हेतु व्यापक अधिकार की अपेक्षा करते हैं।

- असमान डिजिटल शक्ति: डिजिटल अर्थव्यवस्था का कराधान अपेक्षाकृत जटिल और विवादास्पद मुद्दा बन गया, क्योंकि वर्तमान में डिजिटल सेवा प्रदाताओं तथा उपभोक्ताओं में भारी विषमता है।

- इसके अलावा कर अधिकारों का पुनर्वितरण भारत और अमेरिका जैसे देशों के राजस्व पर व्यापक प्रभाव डाल सकता है। यह एक सर्वसम्मति आधारित समाधान को प्राप्त करना कठिन बनाता है।

- ऐसे में देशों का दावा है कि डिजिटल अर्थव्यवस्था की उतरोत्तर वृद्धि और पारंपरिक अर्थव्यवस्था के डिजिटलीकरण को देखते हुए नए कर नियमों को अपनाना आवश्यक हो गया है।

डीएसटी से जुड़ी चिंताएँ

दोहरा कराधान :

सरकार के इस निर्णय को कई देशों द्वारा एकतरफा कदम बताया गया और इसकी कड़ी आलोचना की गई। उनके अनुसार यह कदम दोहरे कराधान को बढ़ावा दे सकता है।

प्रतिकारी टैरिफ :

इसके परिणामस्वरूप, भारत पर भी प्रतिकार शुल्क (जैसे कि अमेरिका द्वारा घोषित हालिया टैक्स) लगाए जा सकते हैं, गौरतलब है कि ऐसा ही एक टैरिफ अमेरिका द्वारा फ्राँस पर लागू किया गया था।

डिजिटल उपभोक्ताओं के भार में वृद्धि :

कंपनियों द्वारा DST का अतिरिक्त भार उपभोक्ताओं को स्थानांतरित किया जा सकता है। इसके कारण उन्हें सेवाओं के एवज में अधिक पूंजी वहन करना पड़ेगा परन्तु भारतीय ग्राहकों को इसे कर के रूप में भुगतान नहीं करना होगा। जो इस कर को लागू करने के उद्देश्य के विपरीत कंपनियों से उचित कर वसूल करने की बजाय ग्राहकों की चुनौतियों को बढ़ा सकता है।

नोट: सम्बंधित जानकारी

आर्थिक सहयोग और विकास संगठन (ओईसीडी)

आर्थिक सहयोग और विकास संगठन

- आर्थिक प्रगति और विश्व व्यापार को प्रोत्साहित करने के लिए 1961 में स्थापित 36 सदस्य देशों के साथ एक अंतर सरकारी आर्थिक संगठन है। यह देश का एक मंच है जो स्वयं को लोकतंत्र और बाजार अर्थव्यवस्था के प्रति प्रतिबद्ध है, नीतिगत अनुभवों की तुलना करने के लिए एक मंच प्रदान करता है, आम समस्याओं के जवाब मांगता है, अच्छे प्रथाओं की पहचान करता है और अपने सदस्यों की घरेलू और अंतरराष्ट्रीय नीतियों का समन्वय करता है।

- अधिकांश ओईसीडी सदस्य उच्च आय वाले अर्थव्यवस्थाएं हैं जिनमें बहुत अधिक मानव विकास सूचकांक (एचडीआई) है और इसे विकसित देशों के रूप में माना जाता है।

- 2017 तक, ओईसीडी सदस्य सामूहिक रूप से क्रय शक्ति समानता पर वैश्विक नाममात्र जीडीपी (यूएस $ 6 ट्रिलियन) का 62.2% और वैश्विक सकल घरेलू उत्पाद (42.2 ट्रिलियन डॉलर) का 42.8% शामिल है। ओईसीडी एक आधिकारिक संयुक्त राष्ट्र पर्यवेक्षक है।

पृष्ठभूमि :

- 1948 में, ओईसीडी ने मार्शल प्लान (जो सोवियत संघ और इसके संघ राज्यों द्वारा खारिज कर दिया गया था) को प्रशासित करने में सहायता के लिए फ्रांस के रॉबर्ट मार्जोलिन के नेतृत्व में यूरोपीय आर्थिक सहयोग (ओईईसी) संगठन के रूप में उभरा।

- 1961 में, ओईईसी को आर्थिक सहयोग और विकास संगठन के सम्मेलन द्वारा आर्थिक सहयोग और विकास संगठन में सुधार किया गया था और सदस्यता गैर-यूरोपीय राज्यों तक बढ़ा दी गई थी।

- ओईसीडी का मुख्यालय फ्रांस के पेरिस में चातेऊ डे ला मुएट में हैं। ओईसीडी को अलग-अलग दरों पर सदस्य राज्यों के योगदान से वित्त पोषित किया जाता है और 2017 में कुल बजट € 374 मिलियन था।

- ओईसीडी संधि पर 60 साल के लिए हस्ताक्षर किए गए थे, और यह 61 वर्षों में लागू हुआ। जब ओईसीडी की स्थापना हुई थी, 18 ओईईसी सदस्य देश (यूके, पश्चिम जर्मनी, फ्रांस, इटली, बेनेलक्स 3 देश, स्वीडन, नॉर्वे, डेनमार्क, ऑस्ट्रिया, स्विट्जरलैंड, आयरलैंड, स्पेन, पुर्तगाल, ग्रीस, तुर्की) और संयुक्त राज्य अमेरिका कनाडा को 20 देशों में जोड़ा गया था।

- जापान पूंजी और व्यापार लेनदेन के उदारीकरण के अनुपालन के लिए ओईसीडी के प्रयासों में शामिल हो गया। उसके बाद, फिनलैंड, ऑस्ट्रेलिया, न्यूजीलैंड, मैक्सिको, चेक गणराज्य, हंगरी, पोलैंड, दक्षिण कोरिया और स्लोवाकिया शामिल हो गए हैं

उद्देश्य, संगठन :

ओईसीडी के उद्देश्य, ओईसीडी कन्वेंशन में संकेत दिए गए हैं, जैसे कि वित्तीय और वित्तीय स्थिरता बनाए रखना, जबकि उच्चतम संभव आर्थिक विकास, रोजगार में वृद्धि, जीवन स्तर में सुधार (आर्थिक नीति), और विभिन्न में आर्थिक विकास में योगदान के लिए प्रयास करना। क्षेत्रों (विकास सहायता) और बहुपक्षीय और अंधाधुंध वैश्विक व्यापार के विस्तार में योगदान (गैर-व्यापार लेनदेन और पूंजी लेनदेन के उदारीकरण सहित) (व्यापार)। हालाँकि, अंतर्राष्ट्रीय ऊर्जा एजेंसी ( आईईए ) 1974 में ओईसीडी के हिस्से के रूप में स्थापित किया गया था, और हाल ही में, यह अक्सर कहा जाता है कि ऊर्जा मुद्दों के अलावा चार स्तंभ हैं।

इन चार प्रमुख उद्देश्यों के लिए

- आर्थिक नीति समिति (EPC)

- विकास सहायता समिति

- ट्रेड कमेटी

- आईईए और एनर्जी कमेटी संगठन में प्रत्येक जवाब देगी

विश्व व्यापार संगठन (World Trade Organization)

विश्व में व्यापार संबंधी अवरोधों को दूर कर वैश्विक व्यापार को बढ़ावा देने वाला एक अंतर-सरकारी संगठन है, जिसकी स्थापना वर्ष 1995 में मराकेश संधि के तहत की गई थी।

इसका मुख्यालय जिनेवा में है। वर्तमान में विश्व के 164 देश इसके सदस्य हैं।

- 29 जुलाई, 2016 को अफगानिस्तान इसका 164वाँ सदस्य बना था।

- सदस्य देशों का मंत्रिस्तरीय सम्मलेन इसके निर्णयों के लिये सर्वोच्च निकाय है, जिसकी बैठक प्रत्येक दो वर्षों में आयोजित की जाती है

संयुक्त राज्य व्यापार प्रतिनिधि (USTR)

-

USTR

यह अमेरिका के अंतर्राष्ट्रीय व्यापार विकास और समन्वय हेतु उत्तरदायी एक संस्था है।

- यूएस ट्रेड अधिनियम (US Trade Act) की धारा 301, USTR को किसी बाहरी देश द्वारा की गई अनुचित या भेदभावपूर्ण कार्रवाई जो कि अमेरिकी वाणिज्य को नकारात्मक रूप से प्रभावित कर सकती है, की जाँच करने और उस पर प्रतिक्रिया देने का व्यापक अधिकार प्रदान करती है।

- वर्ष 1974 के व्यापार अधिनियम के माध्यम से अपनाई गई यह धारा अमेरिकी राष्ट्रपति को विदेशी राष्ट्रों पर टैरिफ या अन्य प्रतिबंध लगाने की अनुमति देती है।

- हालांकि कानून व्यापारिक भागीदार देशों के साथ अनिवार्य परामर्श का विकल्प भी प्रस्तुत करता है

0 Comments